Søk

Slå på forslag

De automatiske forslagene hjelper deg med å snevre inn resultatene, ved å foreslå mulige treff mens du skriver.

Logg inn

Mine områder

Hjelp

Logg inn eller registrer en ny bruker

for å automatisk få tildelt relevante områder i Mine områder.

Logg inn eller registrer en ny bruker

for å automatisk få tildelt relevante områder i Mine områder.

Alternativer

- Marker som ny

- Marker som lest

- Bokmerke

- Abonnér

- Utskriftsvennlig side

- Rapporter upassende innhold

Konsernbidrag og utsatt skattefordel

20-01-2024

11:58

(Sist oppdatert

20-01-2024)

- 0 Svar

- 0 liker

- 527 Visninger

I Periode & År har vi flere alternativer for dette når det gjelder mottatt konsernbidrag.

Normalt utgangspunkt er at ikke-bokført utsatt skattefordel ikke blir regnskapsført, slik som referert til fra "Årsoppgjøret i teori & praksis".

MEN:

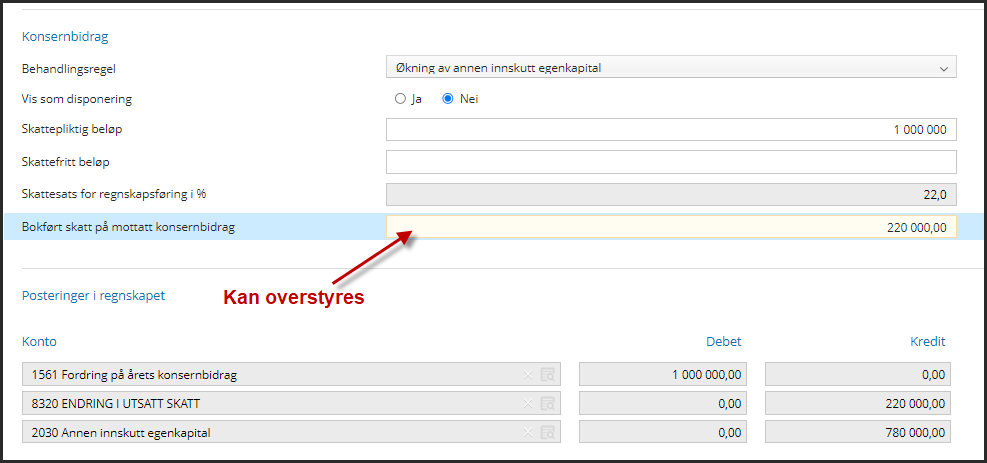

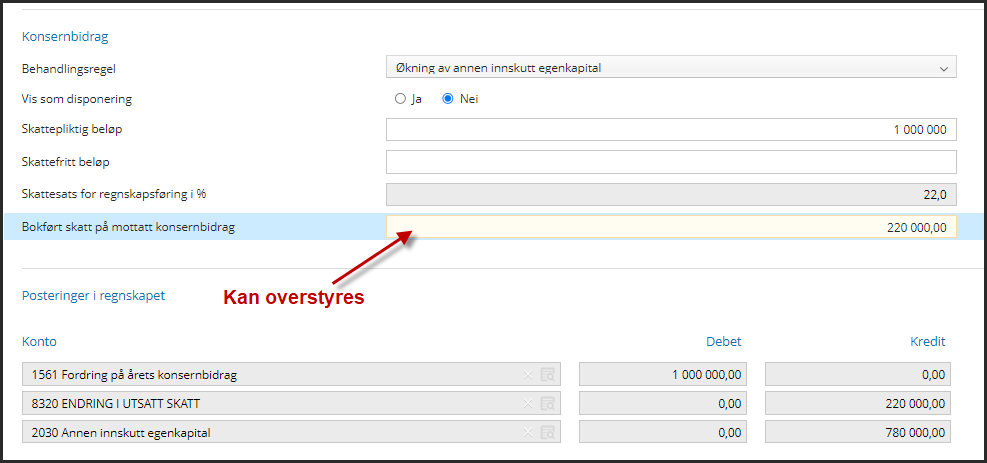

I Periode & År kan du velge å overstyre bokført skatt på mottatt konsernbidrag, slik at du får regnskapsført skatten slik du ønsker.

Eksempel:

Underskudd før konsernbidrag kr 1 000 000, ingen andre midlertidige forskjeller.

Konsernbidrag kr 1 000 000.

Konsernbidrag mot annen innskutt egenkapital.

Alternativ 1. Angitt at utsatt skattefordel ikke skal regnskapsføres:

Dette gir postering:

Debet 1561 kr 1 000 000

Kredit 2030 kr 1 000 000

I dette tilfellet er konto 1070 kr 0.

Alternativ 2. Angitt at utsatt skattefordel skal regnskapsføres (gjøres under midlertidige forskjeller):

Dette gir postering:

Debet 1561 kr 1 000 000

Kredit 1070 kr 220 000

Kredit 2030 kr 780 000

I dette tilfellet er det allerede gjort en transaksjon av skatteberegnings-modulen

Debet 1070 kr 220 000

Kredit 8320 kr 220 000

Alternativ 3. Angitt at utsatt skattefordel IKKE skal regnskapsføres:

Overstyre feltet bokført skatt på mottatt konsernbidrag til kr 220 000.

Dette gir postering:

Debet 1561 kr 1 000 000

Kredit 8320 kr 220 000

Kredit 2030 kr 780 000

I dette tilfellet er konto 1070 kr 0,-, men det er ikke nødvendig å endre noe i skatteberegningsmodulen fordi du på det enkelte konsernbidraget kan overstyre behandlingen.

Kategorier:

Aktuelt brukertips

Her viser og forklarer vi hvordan du masseoppretter klienter og importerer fjorårsdata fra Finale, Total eller Altinn.

Knut Lofsberg

.gif)

VISMA

Gå til de områdene du ønsker å legge til og velg "Legg til i Mine områder"

Nyttige sider

Karenlyst allé 56

0277 Oslo, Norge

Email: kundesenteret@visma.comCopyright © 2022 Visma.com. All rights reserved.