for å automatisk få tildelt relevante områder i Mine områder.

for å automatisk få tildelt relevante områder i Mine områder.

- Marker som ny

- Marker som lest

- Bokmerke

- Abonnér

- Utskriftsvennlig side

- Rapporter upassende innhold

Konsernbidrag som dekker underskudd til fremføring og endring i skattesats fra 27 % i 2015 til 25 % i 2016

- 0 Svar

- 0 liker

- 874 Visninger

Revisorforeningen har i sin spørretjeneste gitt et svar på følgende spørsmål: Ved regnskapsføring av konsernbidrag med skatteeffekt, hvilken effekt får den endrede skattesatsen f.o.m. 2016 på regnskapsføring av konsernbidrag i årsregnskapet for 2015?

Problemstillingen er at det mottakende selskapet vil ha en utsatt skattefordel, eventuelt en reduksjon av utsatt skatt, hvis konsernbidrag ikke mottas, som har en skattesats på 25 %. Selskapet mottar imidlertid et konsernbidrag som dekker hele eller deler av dette underskuddet. Konsernbidraget regnskapsføres etter skatt, og spørsmålet er da om konsernbidrag etter skatt skal reduseres med en skattesats på enten 25 % eller 27 %.

Her er et eksempel på alternativene, der man anvender enten 25 % eller 27 % som skattesats på konsernbidraget.

I dette eksempelet er det andre skatteøkende midlertidige forskjeller på kr 1.000 pr. 31.12.15, som gir en utsatt skatt på kr 270 med 27 % skatt og kr 250 med 25 %. Effekt av endring i skattesats er kr 20.

Underskuddet på kr 100 reduserer de skatteøkende midlertidige forskjellene, slik at de er kr 900 pr 31.12.15, som gir en utsatt skatt på kr 243 med 27 % skatt og kr 225 med 25 % skatt. Effekt av endring i skattesats er her kr 18, der kr 2 gjelder underskuddet.

Vi kan oppsummere dette slik: Skal effekten av endring i skattesats beregnes før man mottar konsernbidraget eller etter man mottar konsernbidraget?

Alternativ 1: Konsernbidrag presenteres redusert med årets skattesats 27 %

Alternativ 1 innebærer at man først beregner konsernbidrag netto med årets skattesats, og deretter står igjen med en utsatt skatt/utsatt skattefordel som omregnes fra 27 % til 25 %, og effekten belastes eller godskrives skattekostnaden i resultatregnskapet. Konsekvensen er at skattekostnaden i regnskapet vil endres som en direkte følge av konsernbidraget i forhold til situasjonen uten konsernbidrag.

Alternativ 2: Konsernbidrag presenteres redusert med skattesats fra avsetningen for neste år 25 %

Alternativ 2 innebærer at man først beregner utsatt skatt/utsatt skattefordel som omregnes fra 27 % til 25 %, og effekten belastes eller godskrives skattekostnaden i resultatregnkapet. Deretter trekkes konsernbidrag inn og reduserer utsatt skattefordel av underskudd med den balanseførte skattesatsen på 25 %. Konsekvensen av dette er at skattekostnaden i regnskapet ikke vil endres som en følge av konsernbidraget som mottas.

Eksempel

Resultatregnskap |

Før konsernbidrag |

Alternativ 1 |

Alternativ 2 |

| Driftsinntekter | 18 000 | 18 000 | 18 000 |

| Kostnader | 18 100 | 18 100 | 18 100 |

| Resultat før skatt | -100 | -100 | -100 |

| Skattekostnad (negativ = skatteinntekt) | -45 | -47 | -45 |

| Resultat etter skatt | -55 | -53 | -55 |

| Disponering | |||

| Mottatt konsernbidrag | 0 | -73 | -75 |

| Dekket av annen egenkapital | -55 | 20 | -20 |

| Sum disponert | -55 | -53 | -55 |

| Balanse | |||

| Fordring på konsernbidrag | 0 | 100 | 100 |

| Andre eiendeler | 18 900 | 18 900 | 18 900 |

| Sum eiendeler | 18 900 | 19 000 | 19 000 |

| Egenkapital | 10 675 | 10 750 | 10 750 |

| Utsatt skatt | 225 | 250 | 250 |

| Annen gjeld | 8 000 | 8 000 | 8 000 |

| Sum gjeld og egenkapital | 18 900 | 19 000 | 19 000 |

Revisorforeningen har brukt to alternativer, som samsvarer med det talleksempelet vi har stilt opp foran, og konkluderer slik:

Vi observert to tilnærminger i praksis da skattesatsen ble endret fra 28 % til 27 % i 2013 med virkning for 2014. I det videre presenterer vi et talleksempel som illustrerer de to alternative tilnærmingene som følge av endringen i skattesats fra 27 % til 25 % f.o.m. 2016. Vi oppfatter begge alternativene å være innenfor god regnskapsskikk, men anbefaler bruk av alternativ 1.

Hvordan går man frem for å få presentert disse to alternativene i FINALE Årsoppgjør?

Alternativ 2 oppnås slik i FINALE Årsoppgjør:

Dette alternativet er det som vil fremkomme dersom man posterer konsernbidraget, og ikke foretar seg noe med hensyn til skattesatsen:

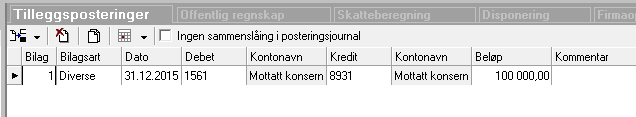

Foreta følgende postering av konsernbidraget:

Debet STD 1561 Mottatt konsernbidrag kr 100

Kredit STD 8931 Mottatt konsernbidrag kr 100

Alternativ 1 oppnås slik i FINALE Årsoppgjør:

Foreta postering av konsernbidraget som for alternativ 2.

I tillegg til dette gjøres følgende:

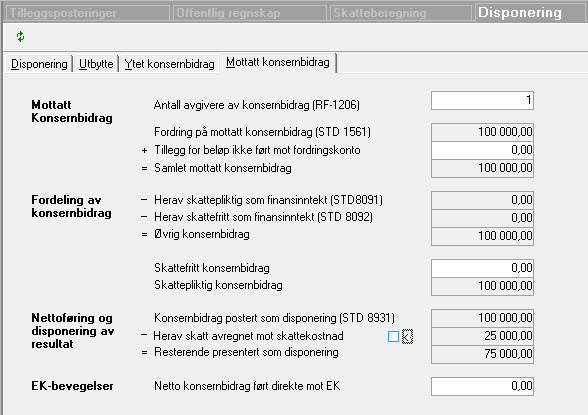

I disponeringsfunksjonen på skillekortet utsatt skatt vises følgende:

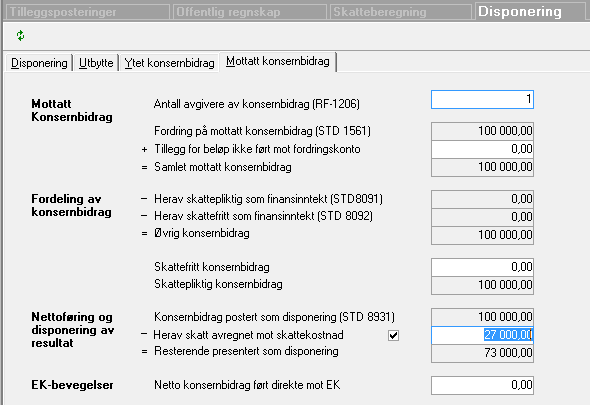

I disponeringsfunksjonen på skillekortet utsatt skatt overstyres skattekostnaden, slik at denne blir 27 % av konsernbidraget, som vist på dette skjermutklippet:

-

Anonymous

Anonymous

Slik finner du aktiveringskoden til ditt Visma Finale produkt.

Dette gjelder alle produkter, alle versjoner og alle år.

Nyttige sider

Karenlyst allé 56

0277 Oslo, Norge

Email: kundesenteret@visma.comCopyright © 2022 Visma.com. All rights reserved.